Wir befinden uns mittlerweile bald im vierten Jahr nach der ersten Covid-Welle, mitten in einer weltweiten Inflation. Die Zeichen könnten für uns alle besser stehen, gerade was den Kontostand angeht. Dennoch: Sich um seine Finanzen zu kümmern, ist wichtig. Gerade jetzt und gerade, wenn du eine Frau bist. Nicht nur schätzen Frauen die Inflation und ihre Folgen als gravierender ein, sie sind auch stärker von deren Auswirkungen betroffen.

Falls du – wie übrigens nicht wenige aus dem elleXX-Team auch – zu denjenigen gehörst, die dieses Thema zu lange ignoriert haben und jetzt endlich in Angriff nehmen wollen: Wir zeigen dir, welche ersten Schritte für einen wasserdichten Finanzplan wichtig sind. Das Schöne daran: Hast du dir einmal ein solides Gerüst gebaut, wird dir der Rest ganz einfach von der Hand gehen – und vielleicht sogar Spass machen. Versprochen.

Was ist ein Finanzplan überhaupt, und warum brauche ich einen?

Finanz- und Sparpläne sind so individuell wie das Leben selbst. Im Prinzip ist der erste Schritt deiner Finanzplanung deshalb so etwas wie eine Milchbüechli-Rechnung: Du verschaffst dir einen Überblick über deine wichtigsten Ausgaben und Einnahmen und schaust, was am Ende übrig bleibt und was du mit diesem Geld anstellen willst. Vor allem aber ist es wichtig, einen Finanzplan zu haben, weil du damit deine Sparziele definierst – und sie am Ende auch erreichst.

Ein guter Finanzplan gibt dir also Struktur und das gute Gefühl, alles im Griff zu haben. Und er hilft dir, Geld als etwas Lustvolles statt als Stressfaktor anzusehen. Wichtig: Dies betrifft natürlich nur diejenigen, die überhaupt in der Lage sind, Geld auf die Seite legen zu können.

Das klingt alles etwas überwältigend? Verständlich, aber das muss nicht sein. Wir haben die wichtigsten ersten Schritte für dich zusammengefasst.

1. Lerne deine Ausgabenmuster kennen

Damit du deine Finanzen richtig planen kannst, musst du zuerst herausfinden, wofür du dein Geld überhaupt ausgibst. «Viele Leute leben auf viel zu grossem Fuss und merken es nicht. Sie sind dann irritiert, wenn Ende Monat nichts zum Sparen übrig bleibt», erklärt Bente Roth, unabhängige Finanzplanerin und Vermögensverwalterin*. Kauf dir ein kleines Büchlein, in das du deine Ausgaben von Hand eintragen kannst, wenn das dein Ding ist. Oder erstelle eine einfache Excel-Liste. Es gibt mittlerweile auch unzählige Apps, mit denen du deine Ausgaben auflisten kannst. Wichtig ist nur, dass du wirklich akribisch alles notierst. Mach das zwei Monate lang, um dir einen umfassenden Überblick zu verschaffen.

Schau dir am Ende dieser zwei Monate an, wofür am meisten Geld weg geht: Für das dritte T-Shirt, das du nie anziehen wirst? Für den Coffee-to-go jeden Morgen? «Ohne zu wissen, wie viel Geld man wirklich ausgibt und wie viel übrig bleibt – oder übrig bleiben könnte –, kann man kein gutes Budget erstellen», so Roth. Wenn du am Ende dieser zwei Monate zum Beispiel feststellst, dass du 200 Franken für Essen im Restaurant ausgibst, setze dort an. Überlege dir, ob du dafür wirklich so viel Geld ausgeben möchtest. Beziehungsweise: Stell dir vor, was du mit dem Geld stattdessen anstellen könntest. «Schon mit 100 Franken im Monat kannst du theoretisch anfangen, Geld fürs Investieren auf die Seite zu legen», sagt Roth.

2. Erstelle dein Budget – und halte dich daran

Hier ist das Wort «dein» sehr wichtig. Dein Budget muss zu dir und deiner Lebensrealität passen. Dafür ist es unumgänglich, dass du dir folgende Fragen stellst und sie ganz ehrlich beantwortest: Was ist mir wichtig im Leben? Wo will ich hin? Und wo bin ich bereit, für mein Ziel Abstriche zu machen? Ja, Geld kann ein sehr emotionales Thema sein. Aber wenn du diese Arbeit einmal gemacht hast, ist der Weg für deine finanzielle Zukunft geebnet.

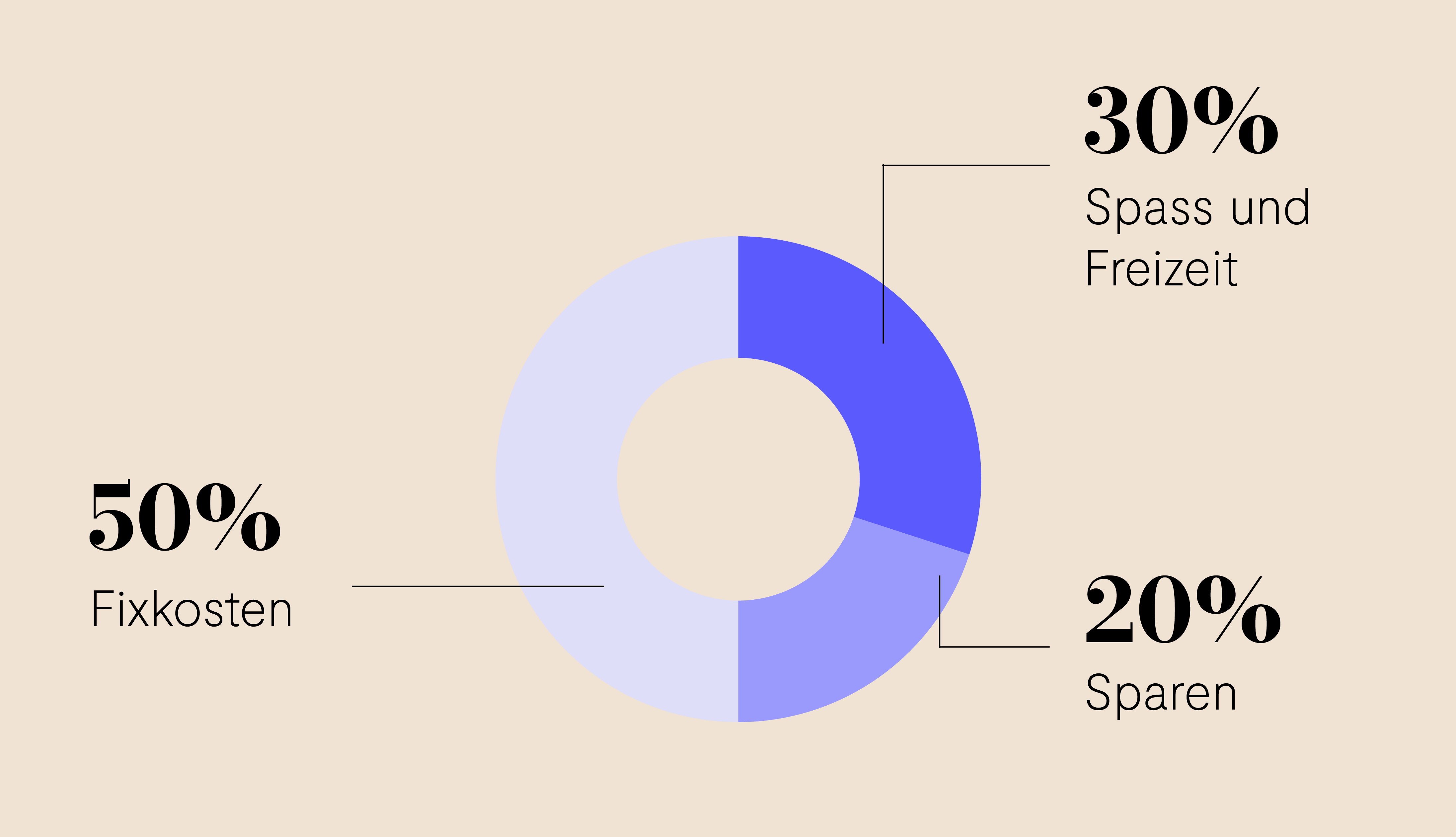

Ein gutes Budget besteht laut Bente Roth aus drei Säulen: Fixkosten (Miete, Strom oder andere Nebenkosten, Krankenkasse und Rücklagen für Steuern), Geld für Spass und Freizeit und Geld zum Sparen – oder um zuerst deine Schulden abzubezahlen. Aber dazu später mehr.

Die 50-30-20-Regel ist ein guter Ansatz für einen ersten Budget-Entwurf, erklärt Roth, in Stein gemeisselt ist er aber nicht: «Jedes Leben ist individuell, also muss auch jedes Budget individuell erstellt werden.» Vielleicht zahlst du mehr Miete, weil dir mehr Wohnkomfort das Geld wert ist. Oder du hast ein teures Hobby und machst dafür Abstriche beim Essen. Auch hier gilt: Sei ehrlich zu dir und schau dir deine Lebensgestaltung ganz genau an.

Bente Roth empfiehlt, für gewisse Posten einen Dauerauftrag einzurichten. An dem Tag, an dem dir der Lohn überwiesen wird, solltest du zum Beispiel den monatlichen Anteil für die Steuern auf ein separates Konto überweisen: «Aus den Augen, aus dem Sinn. So kann man das Geld gar nicht erst für anderes ausgeben.»

Es bringe nichts, das Thema Geld mit noch mehr Stress und schlechten Gefühlen aufzuladen, sagt Roth: «Man muss das Leben leben, es ist früh genug vorbei.» Erlaube dir also ausdrücklich eine «Spass»-Sektion in deinem Budget.

Wenn du dein Budget einmal erstellt hast, kommt der wirklich schwierige Teil: Du musst dich daran halten, sonst bringt der beste Plan nichts. Auch hier kann es helfen, deine Ausgaben weiterhin in eine App einzutragen, damit du den Überblick behältst. Die US-amerikanische Autorin und Unternehmerin Tori Dunlap empfiehlt in ihrem Podcast eine zusätzliche Methode: das «Money Date». Setz dich einmal in der Woche hin und kümmere dich um deine Finanzen. Gestalte diesen Abend liebevoll, tu dir etwas Gutes, koch zum Beispiel vorher dein Lieblingsessen. Sich um seine Finanzen zu kümmern, ist auch Selbstliebe.

An diesem Money Date, so Dunlap, solle man die Beziehung zu seinem Geld unter die Lupe nehmen und sich Fragen stellen, wie man es bei einer Bestandsaufnahme mit einer romantischen Partnerin oder einem Partner tun würde: Wo fühle ich mich wohl? Wo nicht? Was könnte ich besser machen? Bezogen auf Geld könnte das bedeuten: Welche Ausgaben waren gerechtfertigt, welche nicht? Warum? Möchte ich das ändern? Und wenn ja, wie genau? Wie könnte ich mein Geld besser einsetzen?

3. Bezahle deine Schulden ab

Bevor man mit dem Sparen anfängt, sollte man zuerst allfällige Schulden abbezahlen, erklärt Roth: «Damit ist das schlechte Bauchgefühl weg, und man fühlt sich frei. Vorher bedeutet die Beziehung zu Geld immer Stress.» Vielleicht befindest du dich in der luxuriösen Situation, dass beides gleichzeitig möglich ist: Schulden abbezahlen und sparen. Ziemlich sicher ist das aber nicht der Fall. Falls du also zum Beispiel offene Kreditkartenabrechnungen hast oder Bestellungen, die noch nicht bezahlt wurden, fang dort an. Da du jetzt weisst, wie viel Geld im Monat übrig bleiben könnte, setze dir eine Frist, bis wann du dieses Ziel erreichen willst – und kannst. Auch hier gilt: Überweise den entsprechenden Betrag jeweils Anfang des Monats, dann kommst du gar nicht in Versuchung, das Geld auszugeben. Und Roth betont: «Man darf sich nicht davor scheuen, langfristig zu planen. Besser, man macht einen soliden 3- oder 5-Jahresplan, als gar keinen zu haben und ständig von Bauchweh geplagt zu werden, wenn man ans Geld denkt.»

4. Definiere deine Sparziele

Und zwar so konkret wie möglich. «Menschen sind Gewohnheitstiere und mögen Struktur, auch im finanziellen Bereich», erklärt Roth. Je konkreter dein Sparziel ist, um so besser kannst du den Weg dorthin planen und um so höher ist deine Motivation. Ein guter Anfang ist dein Notgroschen. Als bekannte Faustregel gilt es, zwei Monatslöhne auf der hohen Kante zu haben: «Dieses Geld ist nicht zum Investieren gedacht, man kann es gut auf einem Sparkonto lassen. Aber es ist wichtig, einen finanziell sicheren Hafen zu haben, falls etwas passiert», erklärt Roth.

Vielleicht ist der Gedanke, Geld zu sparen, um irgendwann mal eine kaputte Waschmaschine flicken zu können, für dich nicht so sexy. Macht nichts. Dein Geld, dein Mindset: Überleg dir Situationen, in denen du vielleicht plötzlich Geld brauchst. Finanzielle Unabhängigkeit bedeutet immer auch Macht und Freiheit. Einen Notgroschen auf dem Konto zu haben, gibt dir auch die Möglichkeit, einen Job zu kündigen, der dir nicht gut tut, eine ungesunde Beziehung zu beenden oder aus einer Wohnung auszuziehen, die dich einengt.

Da du jetzt weisst, wie viel Geld du im Monat zur Seite legen kannst, orientierst du deinen Sparplan an diesem Betrag. Wenn du zum Beispiel 200 Franken im Monat sparen kannst, rechne aus, wie lange es dauert, bis dein Notgroschen fett genug ist. Und, bewährter Zaubertrick: Überweise pünktlich zum Lohneingang diesen Betrag auf ein Konto, bis dein Ziel erreicht ist. Ja, es kann Disziplin brauchen, dieses Geld nicht anzufassen. Darum ist es so wichtig, dass du den Grund für diesen Notgroschen für dich definierst. Wenn du weisst, warum du dieses Geld sparst, wird es dir einfacher fallen. Und ein bisschen Übung brauchen wir am Anfang alle.

5. Kümmere dich um deine Vorsorge

Nun sind deine Schulden abbezahlt und du weisst glasklar, wofür du sparen willst. Du hast dir einen mehrjährigen Sparplan erarbeitet und hältst dich daran. Die Kiste läuft. Und nun? «Ein Thema, das beim Sparen häufig vergessen geht, ist die Altersvorsorge», so Roth. Ja, es ist unangenehm, aber wir müssen anerkennen, dass die staatliche Vorsorge momentan für die allermeisten Frauen nicht zum Leben reicht. Die maximale AHV-Rente für eine Einzelperson beträgt weniger als 2'500 Franken pro Monat (und die jüngste Abstimmung zur Reform hat den Frauen gewiss keinen Gefallen getan), das Geld zum Leben kommt also aus der zweiten Säule. Und – sorry, dass wir dir diese bittere Pille füttern müssen – es ist gerade als Frau für dich wirklich wichtig, dass du dich so früh wie möglich selbst um deine berufliche Vorsorge kümmerst. Denn der Gender Gap in der zweiten Säule, also der Pensionskasse, liegt in der Schweiz noch immer bei fast 50 Prozent. Schlimmer noch: Viele Frauen haben nicht einmal eine zweite Säule.

Aber keine Panik! Du bist jetzt finanziell solid aufgestellt und kannst deine Vorsorge mit aufbauen. Dafür ist die dritte Säule da. Hier bestimmst du selbst, wie viel zu einzahlen kannst und willst. Der maximale Betrag, den du in die Säule 3a einzahlen kannst, liegt bei 7'056 Franken pro Jahr. Ein Betrag, der dir unerreichbar scheint? Macht nichts. «Jeder Franken, den du einzahlst, arbeitet für dich», erklärt Roth. Es ergibt also schon ab kleineren Beträgen Sinn, in die 3. Säule einzuzahlen. Klar, das Geld ist für den Moment erstmal weg, und du bekommst es nur dann wieder, wenn du dich selbstständig machst, auswanderst, Wohneigentum kaufst oder eben in Rente gehst. Aber es wird sich lohnen.

Den Betrag, den du bis Ende Jahr in deine 3. Säule eingezahlt hast, kannst du übrigens von den Steuern abziehen. Und das ist doch schonmal etwas, worüber man sich freuen kann.

Und wie weiter?

Du bist jetzt schuldenfrei, hast einen Notgroschen auf dem Sparkonto und fütterst deine 3. Säule monatlich – eines Tages vielleicht sogar jährlich mit dem Maximalbetrag. Jetzt kannst du anfangen, dir zum Beispiel zu überlegen, wie und worin du investieren möchtest. Du kannst dich ins Thema ETF einlesen oder dir darüber Gedanken machen, inwiefern dir Nachhaltigkeit beim Investieren wichtig ist. Oder du geniesst für den Moment einfach, dass deine Finanzen dir endlich Spass machen.

*Bente Roth ist Teil des Teams der ellexx Vermögensberatung

.png-.jpg)